Мировой фондовый рынок

.png)

Фондовый рынок, также известный как рынок ценных бумаг — это комплексная система, где покупатели и продавцы взаимодействуют для торговли акциями и облигациями, что позволяет компаниям привлекать капитал, а инвесторам увеличивать свои сбережения через покупку, владение и продажу финансовых инструментов.

В нашей статье мы глубоко погрузимся в анализ фондового рынка, рассмотрим его внутреннюю структуру, роль участников и основные принципы функционирования. Мы также проанализируем риски и возможности, которые он предлагает, а также рассмотрим современные тенденции и перспективы развития. Эта статья станет надежным руководством для тех, кто интересуется инвестициями и хочет разобраться в мире финансовых рынков.

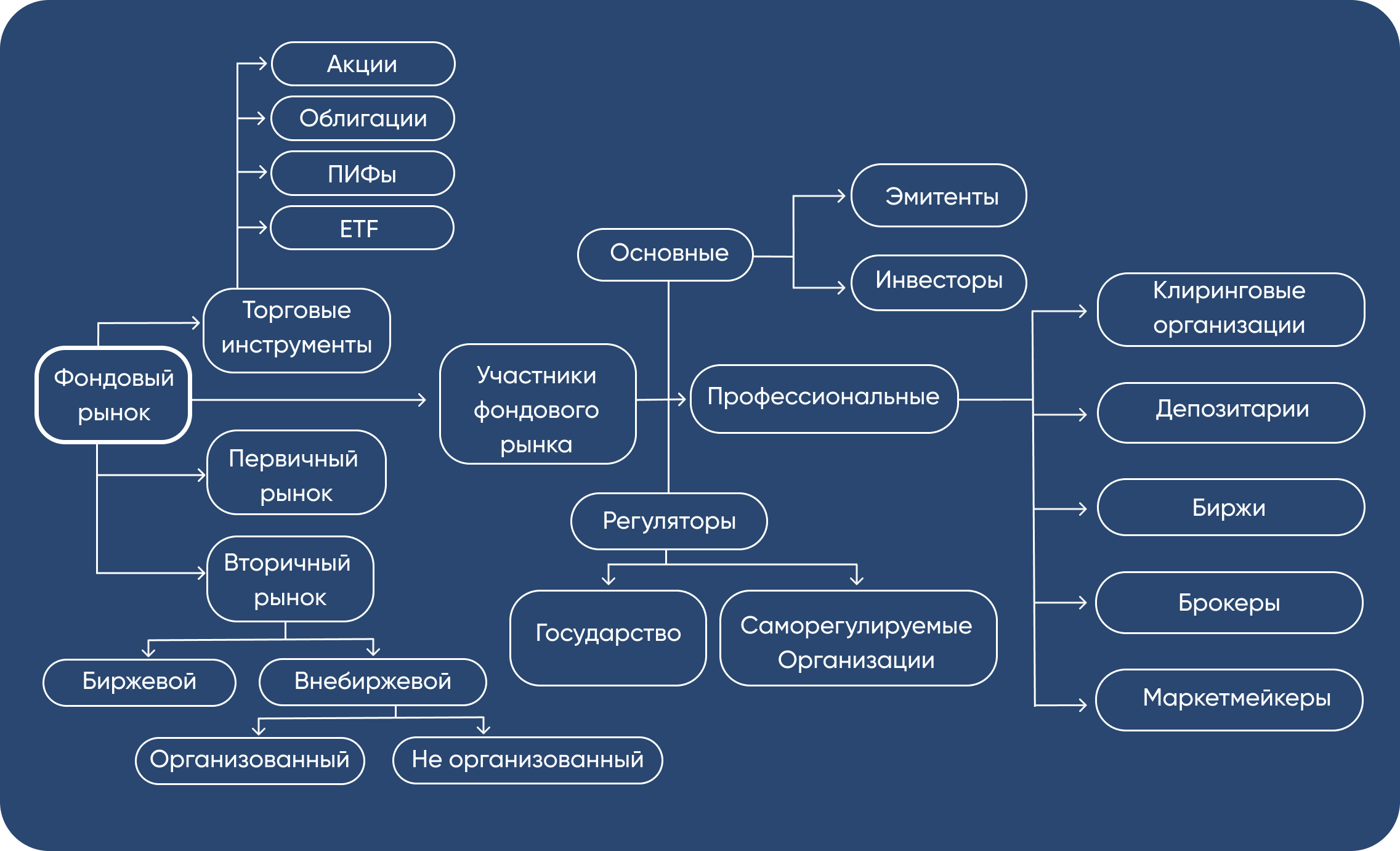

Структура фондового рынка

Структура фондового рынка отражает его многообразие и сложность, предоставляя участникам широкий спектр инструментов и возможностей для инвестиций и торговли. В основе этой структуры лежат два ключевых сегмента: первичный и вторичный рынки. Первичный рынок связан с эмиссией новых ценных бумаг, где компании могут привлекать капитал путем продажи акций или облигаций непосредственно инвесторам. Этот процесс не только способствует финансированию проектов и расширению бизнеса, но и обеспечивает базу для дальнейшей торговли на вторичном рынке.

Вторичный рынок, в свою очередь, представляет собой площадку для купли-продажи ранее выпущенных ценных бумаг между инвесторами. Здесь устанавливаются текущие цены финансовых инструментов, что делает его индикатором экономического здоровья компаний и шире — всей экономики. Биржи и внебиржевые площадки (OTC) являются основными местами проведения операций на вторичном рынке, каждая из которых имеет свои правила и особенности.

Функции фондового рынка

Фондовый рынок выполняет несколько ключевых функций, способствующих развитию экономики и финансовой системы:

- Доступ к капиталу: Компании привлекают средства через выпуск акций и облигаций для роста и инноваций, минуя банковские кредиты.

- Приумножение капитала: Инвесторы могут увеличивать капитал, покупая ценные бумаги, что стимулирует накопления и инвестиции.

- Оценка стоимости компаний: Рыночные цены акций отражают мнение инвесторов о стоимости бизнеса, его доходности и рисках.

- Обеспечение ликвидности: Большое число участников торгов позволяет быстро покупать и продавать ценные бумаги, снижая риски и издержки.

- Распределение рисков: Инвесторы могут диверсифицировать свои портфели, снижая влияние негативных событий на общий капитал.

- Регулирование и прозрачность: Строгие правила и стандарты отчетности способствуют честной торговле и защищают интересы инвесторов.

- Роль в экономической политике: Данные о состоянии рынка служат индикаторами экономического здоровья и используются для разработки экономической политики.

Участники фондового рынка

Фондовый рынок включает разнообразных участников, каждый из которых играет важную роль в его функционировании и развитии. Все эти игроки взаимодействуют между собой, что способствует экономическому росту и стабильности.

Инвесторы

Инвесторы делятся на институциональных и частных. Институциональные инвесторы включают пенсионные фонды, страховые компании, взаимные фонды и хедж-фонды. Они управляют значительными объемами капитала и часто принимают долгосрочные инвестиционные решения. Частные инвесторы — это индивидуальные лица, вкладывающие свои личные средства в акции и облигации для приумножения капитала.

Эмитенты

Эмитенты — это компании или государственные учреждения, выпускающие ценные бумаги для привлечения капитала. Эмитенты могут выпускать акции для увеличения собственного капитала или облигации для привлечения заемных средств. Эмитенты проходят строгие процедуры регистрации и раскрытия информации, чтобы обеспечить прозрачность для инвесторов.

Регулирующие органы

В каждой стране существуют органы, которые контролируют и регулируют деятельность фондового рынка. Например, в США это Комиссия по ценным бумагам и биржам (SEC). Регулирующие органы устанавливают правила и нормы, следят за их соблюдением и проводят расследования в случае нарушений.

Брокеры и дилеры

Брокеры действуют как посредники между покупателями и продавцами ценных бумаг, обеспечивая исполнение торговых приказов. Дилеры, с другой стороны, покупают и продают ценные бумаги от своего имени, способствуя ликвидности рынка. Многие брокеры также предоставляют своим клиентам аналитические и консультационные услуги.

Биржи

Фондовые биржи, такие как Нью-Йоркская фондовая биржа (NYSE) и NASDAQ, являются площадками, где происходят сделки с ценными бумагами. Биржи устанавливают правила торговли, обеспечивают технологическую инфраструктуру и следят за выполнением сделок.

Депозитарий

Депозитарии хранят ценные бумаги клиентов в бездокументарной форме и ведут учет прав собственности на них.

Рейтинговые агентства

Рейтинговые агентства, такие как Standard & Poor's и Moody's, оценивают кредитоспособность эмитентов облигаций, что помогает инвесторам принимать обоснованные решения.

Маркетмейкеры

Эти участники обеспечивают ликвидность на рынке, постоянно выставляя позиции на покупку и продажу определенных ценных бумаг. Их деятельность помогает поддерживать стабильность цен и уменьшать волатильность.

Технологические компании и платформы

На современном фондовом рынке большую роль играют технологические компании, предоставляющие платформы для онлайн-торговли, алгоритмических торговых систем и других инновационных решений.

Факторы, влияющие на динамику фондового рынка

Динамика фондового рынка зависит от множества движущих сил. Один из основных факторов - экономическая ситуация в стране или регионе. Если экономика процветает, то компании обычно получают хорошие результаты и акции растут. Однако, если экономика находится в кризисе, акции могут падать.

Другой фактор - политическая ситуация. Если в стране происходят политические изменения или нестабильность, это может повлиять на доверие инвесторов и вызвать колебания на фондовом рынке.

Еще один фактор - новости и события, связанные с компаниями. Результаты финансовой отчетности, новые продукты или услуги, судебные разбирательства — все это может оказать существенное влияние на акции компаний.

Заключение

Мировой фондовый рынок продолжает эволюционировать, приспосабливаясь к изменениям и внедряя новые технологии. Цифровизация и глобализация привели к значительным преобразованиям в структуре и функционировании рынков. Электронные торговые платформы и алгоритмическая торговля стали стандартом, повышая скорость и эффективность сделок.

В то же время, развитие финтеха и блокчейн-технологий открывает новые возможности для инвесторов и эмитентов. Криптовалюты и токенизация активов начинают занимать свое место на мировом финансовом рынке, создавая альтернативные инвестиционные решения.

Современные технологии и инновации не только упрощают доступ к рынкам, но и делают их более инклюзивными. Однако, с ростом влияния технологий возрастает и необходимость их регулирования, чтобы обеспечить безопасность и надежность рынка.

Мировой фондовый рынок находится в постоянном движении, адаптируясь к вызовам и возможностям нового времени, и его роль в глобальной экономике будет только усиливаться.