Цифровая валюта центрального банка (CBDC, central bank digital currency) — это виртуальная форма денег, эмитентом которых выступает ЦБ. В отличие от криптовалют, которые обычно создаются и регулируются частными лицами или компаниями, CBDC создаются денежно-кредитным органом конкретной страны. Например, Федеральной резервной системой США или Центробанком РФ.

Это связано с тем, что CBDC находятся в обороте вместе с фиатной валютой страны и, следовательно, на 100% привязаны к её стоимости.

Необходимо понимать, что CBDC — это не разновидность классических криптовалют типа Bitcoin и Ethereum. Так как криптоактивы основаны на децентрализованной одноранговой сети и являются слаборегулируемым активом. CBDC в свою очередь выпускаются центральными банками стран. К тому же, CBDC не планирует конкурировать с существующими денежными единицами, а дополнит их в виде еще одной формы национальной валюты.

Интерес к CBDC стал ответом на изменения в сфере платежей и финансовых технологий. Опрос центральных банков, проведенный в 2021 году, показал, что 86% активно изучают потенциал CBDC, 60% экспериментируют с решениями, а 14% внедряют пилотные проекты. И эти цифры постоянно растут.

С 2014 года более 60 центральных банков начали реализацию проектов CBDC. Эти проекты можно разделить на две категории: розничные и межбанковские.

Розничные проекты

Давайте рассмотрим некоторые примеры, которые уже доступны частным лицам в равной степени с любым другим видом денежных средств или находятся на финальной стадии разработки.

- Багамский песочный доллар (Sand Dollar) — это цифровая версия багамского доллара, выпускаемая с 2019 года уполномоченными финансовыми учреждениями. Он доступен через мобильный телефон или цифровой кошелек. Это самый передовой и широко распространенный проект в этом списке. Он был разработан, чтобы помочь жителям отдаленных островов, не имеющим банковской инфраструктуры, получить доступ ко многим финансовым продуктам с помощью смартфона.

- Проект Bakong в Камбодже, начатый в 2018 году и официально запущенный в 2020 году, связывает 11 коммерческих банков, создавая межбанковскую платежную систему. Камбоджийский CBDC также экспериментирует с транзакциями с Maybank (малайзийский банк), что позволяет камбоджийцам находящимся за границей легко переводить деньги домой. Как и в случае с большинством розничных проектов, CBDC Bakong стремится предоставить сельским жителям Камбоджи банковские услуги. Это также повысит зависимость от камбоджийского риеля и уменьшит от доллара США.

- Цифровой юань (DCEP) — первый эксперимент Китая с CBDC начался в 2014 году и был опробован в 4 крупных городах. Электронные платежи предназначены для замены физической валюты, обеспечивая при этом больший контроль для центральных властей Китая. В настоящее время в обращении находится сумма эквивалентная 300 миллионам долларов США. Эксперты прогнозируют активное использование во время зимних Олимпийских игр 2022 года в Пекине.

- Электронная гривна — это украинский CBDC. Государственный банк Украины изучает возможность выпуска е-гривны уже пять лет – с 2016 года. Этот проект примечателен тем, что стартовал одним из первых в Европе и был направлен на анализ влияния CBDC на макроэкономическую стабильность.

- E-Peso — это CBDC-проект, разработанный правительством Уругвая. Самым большим отличием от традиционной модели криптовалюты было полное отсутствие блокчейна или технологии распределенного реестра (DLT). Вместо этого токены будут находиться непосредственно на мобильных телефонах пользователей, что позволит проводить p2p-транзакции в одноранговой сети.

Межбанковские проекты

Межбанковские проекты будут использоваться финансовыми учреждениями, корпорациями и другими институциональными участниками.

- Inthanon-LionRock — совместный CBDC Валютного управления Гонконга (HKMA) и Банка Таиланда (BOT), основанный на блокчейн-платформе R3 Corda. Эксперимент, в котором принимали участие 10 банков, продемонстрировал большой потенциал в области трансграничных переводов.

- Project Ubin — это совместный продукт денежно-кредитного управление Сингапура (MAS) с крупнейшими представителями банковской сферы и отрасли FinTech. Он предназначен для изучения использования блокчейна по части клиринга, расчетов по платежам и ценным бумагам.

- Jasper-Ubin — совместный проект Канады и Сингапура по созданию сверхбыстрых трансграничных платежей с использованием блокчейна.

До сих пор переход к цифровым технологиям оставил банковский сектор относительно невредимым и даже поставил его в авангарде разработок, по крайней мере, на западе. Электронные платежные системы, такие как Paypal, по-прежнему полагаются на клиентов, связывающих кошельки со своими дебетовыми и кредитными картами. Появляются необанки, такие, как Chime, Nubank и Revolut. Однако в целом финансовый бизнес хорошо приспособился к оцифровке денег.

Как CBDC изменят банковское дело

Рассмотрим подробнее основные характеристики и ключевые аспекты связанные с CBDC и существующей банковской моделью.

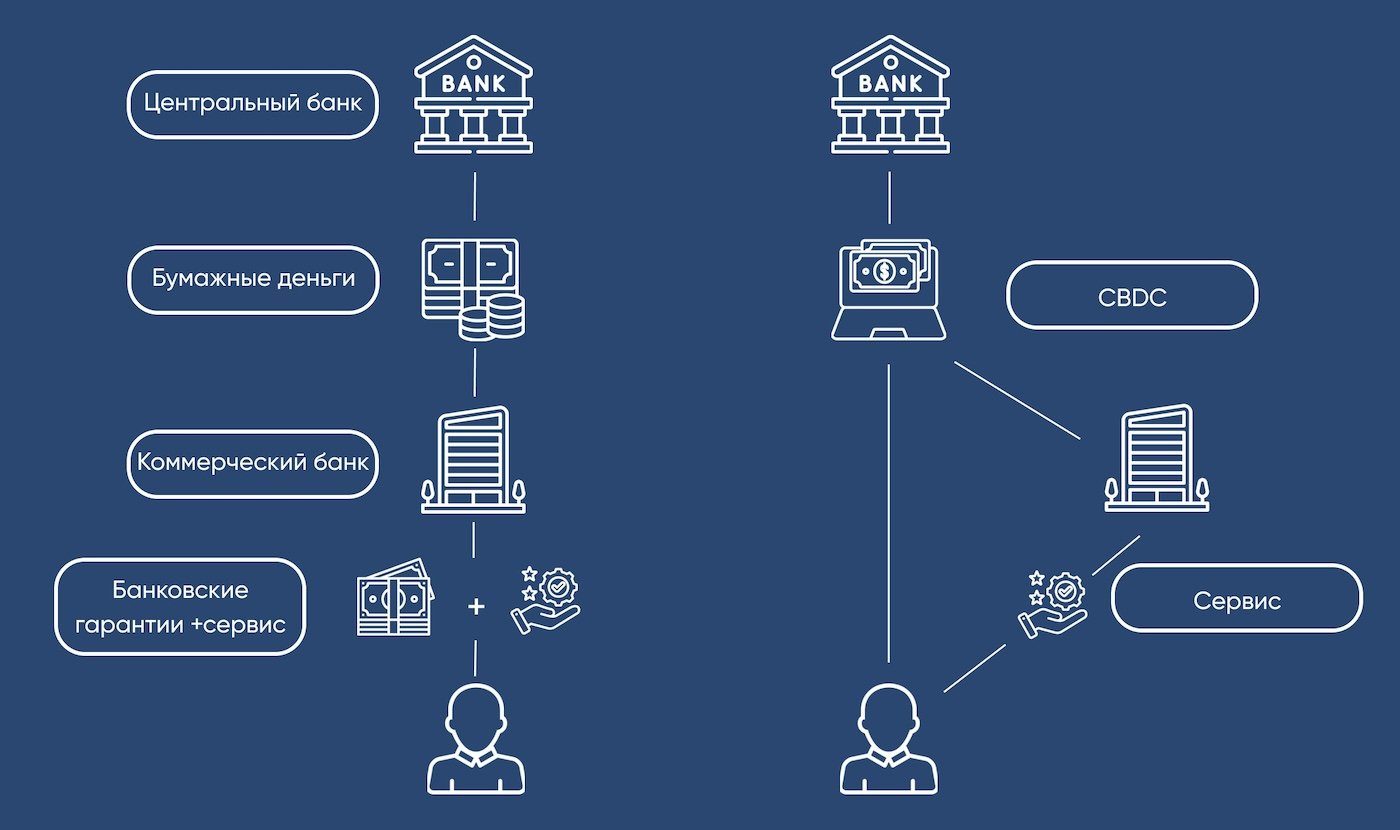

- Разница CBDC от обычных цифровых денег, выпускаемых коммерческими банками, заключается в том, что каждая единица безналичных денег будет иметь уникальную и неизменную цифровую идентификацию, а эмиссия и хранение станет прямой обязанностью центрального банка;

- Сегодняшняя цифровая валюта может быть конвертирована в бумажные деньги по требованию клиента. Соответственно банки должны хранить определенный запас наличных. Это объясняет, почему CBDC, вероятно, разрушит базовую модель банковской системы, которая всегда была основана на бумажных деньгах (или конвертируемости в них);

- Бумажные деньги — это, по сути, долговая расписка, выпущенная центральным банком, которую предъявитель может потратить (или положить под матрас) в любой момент времени. Сегодняшние безналичные расчеты основаны на свободной конвертируемости цифровых кодов, выпущенных коммерческими банками, в бумажные деньги. Именно эта связь придает ценность цифровой валюте и делает ее безопасной в использовании;

- Но CBDC является прямым обязательством центрального банка, как и бумажные деньги, что делает CBDC еще более безопасной формой цифровых денег, чем те, что были выпущены коммерческими банками.

Ситуация равна сценарию, при котором все граждане имеют, по сути, расчетный счет в ЦБ. Их заработная плата, выплаты по инвестициям и пенсии поступают на личные счета в центральном банке.

Однако, в отличие от традиционного депозита в коммерческом банке, вкладчик не несет никакого риска, поскольку центральный банк является суверенной формой денежных властей, обеспеченной, в конце концов, способностью правительства взимать налоги, а не запасом наличности.

Конец бумажным деньгам и частным вкладам

Поскольку центральный банк фактически становится единственным посредником в финансовых операциях, банки больше не будут конкурировать за розничных или коммерческих вкладчиков. Вместо этого они будут брать взаймы у центрального банка оптом для финансирования своей кредитной деятельности — таким образом, центральный банк становится кредитором первой, а не последней инстанции.

При обеспеченном финансировании межбанковская конкуренция будет полностью основываться на способности распознавать и оценивать кредитные риски, а также эффективно связывать краткосрочные и долгосрочные процентные ставки.

CBDC также будет способствовать выходу на рынок новых игроков из сферы финтеха, потому что репутация известных банков как надежных хранителей денег больше не будет препятствием для выхода на рынок.

Хранилищем всех наличных денег и транзакционным фильтром станет центральный банк. Теперь не будет необходимости в бумажных деньгах для конвертации цифровых денег, поскольку единица CBDC сама по себе является прямым обязательством центрального банка и точно эквивалентна бумажным деньгам, что делает их бесполезными.

Более простое регулирование и надзор CBDC

В мире CBDC все транзакции теоретически можно отслеживать с помощью аналитики данных и искусственного интеллекта, чтобы быстрее выявлять банки, которые испытывают трудности или участвуют в сомнительных операциях.

В настоящее время финансовые регуляторы должны полагаться на отчеты, предоставляемые банками и аудиторами, а это означает, что меры по исправлению положения принимаются с опозданием и обходятся дороже. Кроме того, с помощью CBDC властям становится намного проще идентифицировать стороны сделки, что значительно упрощает выявление преступной деятельности.

Одним из возможных преимуществ CBDC, хотя и только в контексте отсутствия наличных денег, может быть возможность применения отрицательной процентной ставки, устраняя тем самым так называемую эффективную нижнюю границу (ELB). Это, как ожидается, значительно повысит эффективность денежно-кредитной политики в условиях низкой инфляции или даже дефляции.

Все ли так безоблачно?

Наиболее очевидные проблемы — это риски полной потери конфиденциальности, усиление контроля со стороны ЦБ и цифровые диктатуры. Другие опасения связаны с ролью центрального банка как оптового кредитора первой инстанции. Кредит, контролируемый государством, потенциально может быть подвержен политическому давлению.

Будут ли существовать формальные критерии для определения того, какие банки могут претендовать на финансирование центральным банком? Какой орган будет контролировать центральный банк, чтобы гарантировать, что он выполняет свои функции должным образом? На эти вопросы еще предстоит получить ответы.

Возможно, самая большая проблема связана с кибербезопасностью. Вы можете возразить, что существующая система с банками, ответственными за собственную защиту, подвержена частым, но более локальным нарушениям безопасности.

Согласно этой логике, если центральный банк будет взломан, то вся система может быть фатально скомпрометирована. Хотя такая ситуация маловероятна, учитывая, что центральный банк будет иметь в своем распоряжении высококвалифицированных специалистов и лучшие технологии, но риски всегда остаются.

Вывод

Переход к экономике основанной на CBDC неизбежен. Этот процесс, безусловно, разрушит существующую банковскую отрасль и выведет на передовые позиции технологические финтех-стартапы, которые больше сосредоточены на создании ценности в экосистемах, чем на построении монополистических империй.

Новая банковская инфраструктура увеличит качество, охват и скорость услуг, а также позволит предоставлять кредиты на выгодных условиях, сохраняя при этом ликвидность и эффективность на рынках капитала.

Однако сейчас всех должно беспокоить то, как будут реализованы CBDC. Будет ли это правительственный рычаг, который окажет большее влияние на наши финансы и свободы? Перевешивают ли предполагаемые преимущества CBDC немалые затраты и другие недостатки? Время покажет.